3月24日 周末总结

黑色相关:

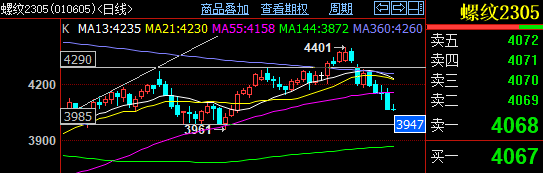

钢:供应端,本周机构数据均显示钢材产量有小幅增加,钢联数据显示板材产量仍有增长,而建材产量表现回落。尽管钢厂盈利率仍有回升,但受近日钢价回落,即期钢材利润下降影响,预计后期钢材供应增速放缓。进口方面,昨日国内钢坯价格继续回落,东南亚、中东、独联体钢坯价格也有所下降,其他地区钢坯价格依然持稳,目前国内外钢坯价差略有收窄,国内钢坯出口空间不大。

需求端,本周机构数据均显示钢材库存继续下降,但降幅有所趋缓,钢联数据显示五大品种钢厂库存降幅有明显收窄。不过,找钢网数据显示建材表需有所回落,而热卷表需有所提升,但钢联及钢谷网数据显示建材及热卷表需均有回落。尽管市场已进入传统需求旺季,但本周建材市场成交始终不佳,昨日钢联螺纹表需也明显低于预期。此外,虽然百年建筑网最新数据显示本周水泥出库量及混凝土企业产能利用率仍保持回升,但增速也有所减缓。不过,近日欧美钢价表现持稳,其他国家和地区钢价有个别回落,目前国内外钢材价差变动较小,短期国内钢材出口空间也不大。

综合而言,本周钢材市场供应有所放缓,整体需求也表现回落,螺纹表需明显低于预期,整体供稳需减的格局下,钢价走势震荡偏弱运行。

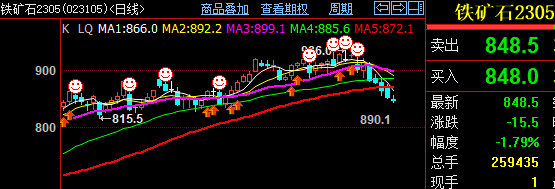

铁矿石:供应端,近期澳洲发运及到中国的量均有回升,巴西发运平稳,非主流发运也有明显回升但到中国的量减少,整体全球发运稳中有升。尽管疏港量变动不大,但因前期国内到港大幅回升,本周港口库存降幅有所趋缓。国内矿方面,随着前期受环保及安全检查影响的矿山陆续恢复生产,近期国内矿产能利用率及铁精粉产量均有所回升。

需求端,本周钢厂高炉开工率及铁水产量延续增长,但钢厂进口矿库存继续减少。钢厂盈利率持续回升,目前已有近六成钢厂实行盈利,预计近期钢厂有望继续保持较高的生产积极性,对铁矿仍将维持一定的采购需求。昨日铁矿港口现货成交有小幅回落,但远期美元货成交大幅增长,目前PB粉落地利润仍为负,超特粉落地利润转正,显示不同品种的国内外需求有所分化。

综合而言,本周铁矿基本面依然供需双增,但受成材需求走弱影响,近期矿价走势延续震荡偏弱运行。

镍、不锈钢: 随着欧美陆续有银行暴雷,流动性问题显现,衰退风险上升,海外宏观避险情绪浓厚。当下宏观层面关注银行暴雷事件会有否系统性蔓延的风险、会否动摇美联储控通胀决心和节奏以及年内降息预期的变化。国内方面,央行公告降准0.25个百分点,进一步推进经济的稳健复苏。

电解镍供给趋松确定性较强,不锈钢和新能源对镍元素需求均下降,倒逼镍元素流向尚有利润的纯镍端,总体来说,长期趋势向下。但短期的快速下跌一部分来自突然放大的宏观悲观情绪,出现超跌。同时,LME再生事端,空头交易层面风险度增加。

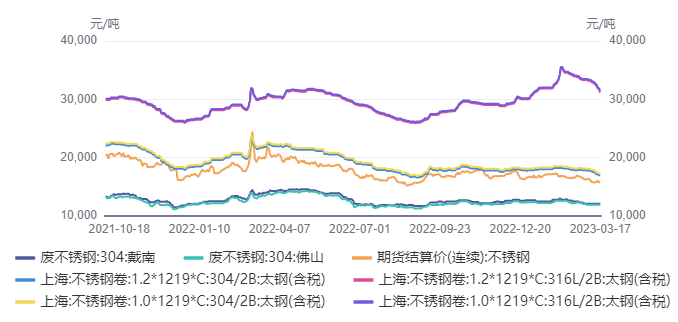

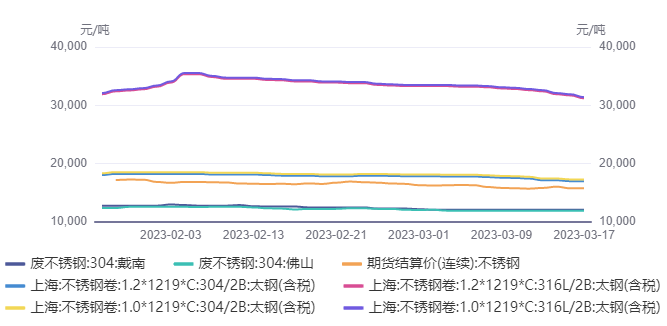

镍铁最新成交价1180-1200元/镍,仍倒挂低于国内成本价,南非电力需求缓解叠加国内铬铁复产及投产,铬铁价格弱稳运行,不锈钢成本支撑减弱,不锈钢产线停产频出。短期需求表现清淡,低价抛售情况较多,本周300系库存环比下降2.99%,但依旧处于历史高位,预计不锈钢价格偏弱运行。

废不锈钢价格对比图:

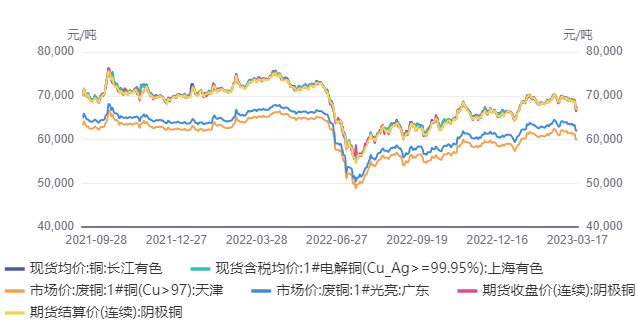

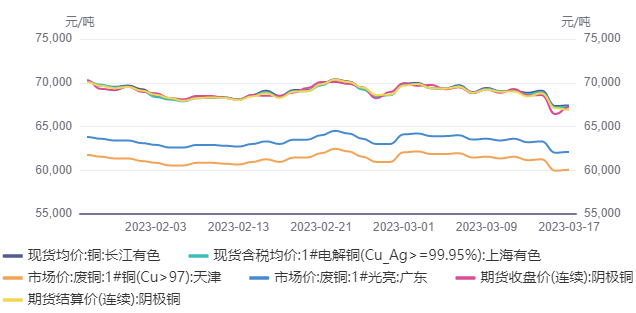

铜: 美联储如期加息25个基点并暗示加息即将结束,鸽派会议基调利好风险资产,而耶伦对美政府不考虑所有未受保存款提供保险的声明则加剧市场对衰退的担忧,但整体短期银行风险事件情绪有所缓和。

供给方面,供给端驱动减弱,第一量子与巴拿马协议达成,Cobre Panama铜矿运营恢复到正常水平;秘鲁Las Bambas铜精矿运输恢复运作;五矿资源刚果Kinsevere铜矿扩建项目已获批并推进。产量方面,2023年1-2月国内精炼铜产量194.5万吨,同比增长10.6%。本身2022年精矿供给增加约4%左右,在干扰因素下降后,供给的压力将逐步抬升。

需求方面,需求端预期劈叉,整体内强外弱格局,国内继续恢复,家电产量整体回升,2023年1-2月,中国空调产量3330.5万台,同比增长10.8%。1-2月冰箱产量1321万台,同比增长7.9%。1-2月洗衣机产量1408万台,同比增长1.8%。国内铜杆开工持续回升,库存持续下滑,周四库存-0.77万吨至21.42,尽管铜价显著反弹现货依然维持升水状态。反观海外衰退风险加大,2月中国空调出口同比下降13.8%,冰箱出口同比下降20.6%,海外需求走弱信号加强。

短期市场情绪有所缓和,且海外低库存下,存在挤仓风险,铜价显著反弹,但高利率下的银行风险尚未解除,供给的驱动减弱,需求预期劈叉,内强外弱,交易上仍以逢高布空思路为主,存货企业严格做好卖出保值,变量是俄乌局势是否在中国的斡旋下出现缓和。

声明:本文内容不构成操作建议,意图在于分享,内容仅供参考。部分内容来源于网络,如有侵权,请联系删除。