大事记:

1. 中国3月金融数据全面超出市场预期。央行数据显示,中国3月社会融资规模增量为4.65万亿元,比上年同期多1.28万亿元;一季度社会融资规模增量累计12.06万亿元,创下单季历史新高,比上年同期多1.77万亿元。3月M2同比增速加快至9.7%,M1增速持平于4.7%;一季度净投放现金4317亿元。3月新增人民币贷款3.13万亿元,同比多增3951亿元;一季度人民币贷款增加8.34万亿元,为有记录以来新高,同比多增6636亿元。

2. 全球通胀压力下,中国物价继续保持平稳运行。国家统计局发布数据显示,3月份全国CPI同比上涨1.5%,涨幅比上月扩大0.6个百分点;环比由上月上涨0.6%转为持平。3月食品价格下降1.5%,其中猪肉价格下降41.4%,鲜菜价格上涨17.2%。3月份PPI环比上涨1.1%,涨幅比上月扩大0.6个百分点;同比上涨8.3%,涨幅比上月回落0.5个百分点,主要是去年同期基数较高。专家分析,2022年全年CPI涨幅或将比去年有所扩大,但仍将处在合理区间。

3. 证监会、国资委、全国工商联提出12条举措支持上市公司发展,维护资本市场稳定。三部门明确,对各类市场主体一视同仁,不设置任何附加条件和隐形门槛;依法依规支持上市房企积极向新发展模式转型;免除上市公司2022年上市初费和年费、网络投票服务费等费用;鼓励和支持社保、养老金、信托、保险和理财机构将更多资金配置于权益类资产;鼓励上市公司回购股份用于股权激励及员工持股计划,支持符合条件的上市公司为稳定股价进行回购;大股东、董监高要审慎制定减持计划;支持上市公司增加现金分红在利润分配中的比重;对于国有控股上市公司股份回购、现金分红给予积极指导支持。

黑色相关:

钢:上海HRB400跌40至5050元/吨。在上个月金融数据不及预期之后,3月金融数据全面超出预期。4月11日,人民银行公布的最新信贷社融数据显示,今年一季度,新增人民币贷款8.34万亿元,同比多增6636亿元;其中,3月新增人民币贷款3.13万亿元,基本符合预期。一季度的社融增量高达12.06万亿元,同比多增1.77万亿元;其中,3月社融增量4.65万亿元,远超市场此前预期。不过,尽管总量数据表现亮眼,但从信贷数据的结构看,实体经济信贷有效需求不足的问题依然存在。3月居民部门贷款虽然恢复正增长,但同比依然少增3940亿元。其中,短期贷款和中长期贷款同比分别少增1394亿元和2504亿元。居民消贷和按揭需求较上月有所改善,但仍存在压力,消费需求仍然偏弱。3月企业中长期贷款需求扩张仍主要靠基建类贷款支撑,而尽管房企融资政策边际放松,以及政策层面鼓励银行加大对制造业信贷支持力度,但当前房企和制造业企业中长期贷款需求仍然较弱,新增贷款可能主要用于资金周转而非长期投资项目,制约了中长期贷款放量幅度。原料端,焦炭第五轮提涨落地,今年累积涨幅1000元/吨。钢厂利润被收缩到盈亏边缘。预计短期内螺纹钢价高位震荡,建议以超跌做多为主。

铁矿石:青岛PB价格为970元/吨。4月4日-10日中国47港铁矿石到港总量1961.8万吨,环比减少186.6万吨;中国45港铁矿石到港总量1885.8万吨,环比减少133.2万吨;北方六港铁矿石到港总量为867.2万吨,环比减少37.7万吨。4月4日-11日澳洲巴西19港铁矿发运总量2283.5万吨,环比增加55.8万吨;澳洲发运量1731.3万吨,环比减少0.3万吨;其中澳洲发往中国的量1322.3万吨,环比减少156.7万吨;巴西发运量552.2万吨,环比增加56.1万吨。铁矿的供应量略紧,补库周期内铁矿基本面向好。预计铁矿石以高位震荡为主,操作上以超跌做多为主。

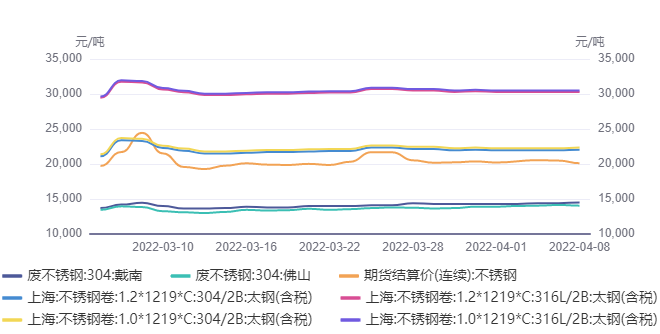

镍、不锈钢:沪镍主力期货合约在周一下跌近3%至21万元每吨附近,不锈钢受到牵连下跌超过4%。中汽协:3月,国内新能源汽车产销分别完成46.5万辆和48.4万辆,同比均增长1.1倍。1-3月,新能源汽车产销分别完成129.3万辆和125.7万辆,同比均增长1.4倍。今年3月,汽车产销数据分别为224.1万辆和223.4万辆,同比下滑9.1%和11.7%;环比增长23.4%和28.4%。1-3月,汽车产销累计648.4万辆和650.9万辆,同比增长2.0%和0.2%。新能源汽车的火热对于镍价的拉动作用将持续明显。

废不锈钢价格对比图:

有色相关:

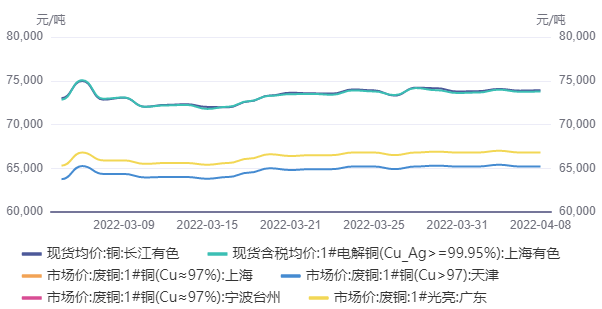

铜:沪铜主力期货合约在周一小跌,现货升水165元每吨,和上周五持平,精废价差维持在5000元每吨以上,依然没有回落的迹象。宏观方面,中国3月PPI同比上升8.3%,CPI同比上升1.5%,环比持平。国家统计局表示,受国内疫情多点散发影响,蔬菜肉类价格上涨较为明显,从全国来看,重点民生商品的生产保持稳定,目前受到运输影响较大,未来价格上涨空间有限。基本面上,疫情对于江浙沪一带铜加工企业的扰动在短期内可能会抑制铜价的上涨,但是力度有限。实体企业对于铜价的接受度目前仍维持在7万上方,为下方铜价提供支撑。整体来看,宏观政策或继续维持稳定,投资者的关注点或仍然聚焦俄乌局势,短期内中下游企业采购意愿的增强将继续为铜价提供支撑,但是中长期经济增长的疲弱和全球收紧的货币政策仍是铜价上涨的阻力。

4小时

废铜价格对比图:

铝:周一铝价持续回调,核心逻辑在于国内疫情影响运输、抑制需求,市场情绪转悲。宏观方面,国内外基调依旧分化,以美国为首的主要经济体货币政策大多趋紧,国内方面则强调稳增长目标,不过基于当前疫情影响,我们认为国内政策落地见效将相对延后。基本面看,俄乌局势暂时未有冲突激化信号产生,能源价格回落,虽仍处于高位,但来可以预见短期内海外驱动减弱。国内方面,疫情未对电解铝生产造成影响,但下游加工企业开工率下滑,铝锭、铝棒出库受阻开始累库。此外,由广州地区爆发疫情,短期内华南消费可能再度受到拖累。本周一较上周四SMM铝锭去库0.5万吨,铝棒去库0.64万吨。但出库量仍在持续下滑,表明去库大概率由运输影响上游到库造成。但是我们认为大部分需求只是暂时受到了抑制,企业积压订单数量较大,待疫情缓和需求大概率将得到修复,因此对于当前较差的基本面数据不必过分悲观。综上,预计疫情干扰下,铝价仍有下调可能,但长期维持看涨观点,建议暂时观望,待疫情好转后逢低布局多单。

声明:本文内容不构成操作建议,意图在于分享,内容仅供参考。部分内容来源于网络,如有侵权,请联系删除。