大事记:

国务院常务会议部署加快稳经济一揽子政策措施落地生效,让市场主体和人民群众应知尽知、应享尽享;安排进一步加大困难群众救助帮扶力度,兜牢基本民生底线。会议指出,新增1400多亿元留抵退税,要在7月份退到位。对金融支持基础设施建设,要调增政策性银行8000亿元信贷额度。对符合条件的失业农民工,无论是否参加失业保险,都要发放临时补助或救助。落实支持平台企业合法合规境内外上市等举措。

九部门印发《“十四五”可再生能源发展规划》提出,“十四五”期间,我国将加快黄河几字弯、冀北、松辽等七大陆上新能源基地,藏东南、川滇黔桂两大水风光综合基地和海上风电基地集群建设,可再生能源在一次能源消费增量中的占比超过50%,可再生能源发电量在全社会用电量增量中的占比超过50%,风电和太阳能发电量实现翻倍。到2025年,可再生能源消费总量达到10亿吨标准煤左右,可再生能源年发电量达到3.3万亿千瓦时左右,地热能供暖、生物质供热、生物质燃料、太阳能热利用等非电利用规模达到6000万吨标准煤以上。

黑色相关:

钢:5月百城新建住宅均价为16198元/平方米,同比上涨1.20%。螺纹钢的价格近期更多受到成本的抬升,随着成本波动,但钢厂利润维持在低位。螺纹钢供需双弱的格局延续。螺纹钢产量两连降,厂库五连增,表需二连降。螺纹钢去库压力仍大。旺季需求不旺。钢价阶段性的暂时的底部或已经到来,在下跌中贸易商询价成交有明显回升。在连续下跌后,钢价或迎来小反弹。上海螺纹现货价格有明显回升,表明上海复工复产加速。但对于后市不可过于乐观。前期疫情比较严重的吉林、福建,在解封后并未看到需求的集中回补。因此不可对接下来的淡季有过多的期待。地产端,2022年以来市场和企业整体业绩表现低迷,行业信心处在低位、风险尚未出清、仍处在深度调整期。虽然目前部分城市松绑调控,政策面有缓和、好转的趋势,但短期内市场整体的供求和成交尚未有明显转暖迹象。今年房地产市场是否有望回稳,尚需期待政策层面的进一步放松以及三季度的市场表现。

铁矿石:全国高炉产能利用率为88.68%,环比上升1.22个百分点,同比上升0.19个百分点。供给端,预计后期澳矿财年冲量原因供给量增多。需求端,铁水产量稳步回升。库存端,港口持续去库,但去库速度放缓。钢厂利润在小幅回升后又走低,长流程钢厂进入亏损区间。虽然市场普遍预期长流程钢厂在负利润下减产,但从目前了解到的信息来看,减产幅度或有限,铁水产量或维持在高位一段时间。在终端需求疲弱的情况下,炉料将继续挤压成材端的利润。矿比材强的情况将维持一段时间,钢厂盘面利润或维持在低位。近期铁矿石运价回升明显,巴西运费环比上月上涨10美元,澳洲运费环比上月上涨5美元,这对铁矿石价格的底部有较强支撑。

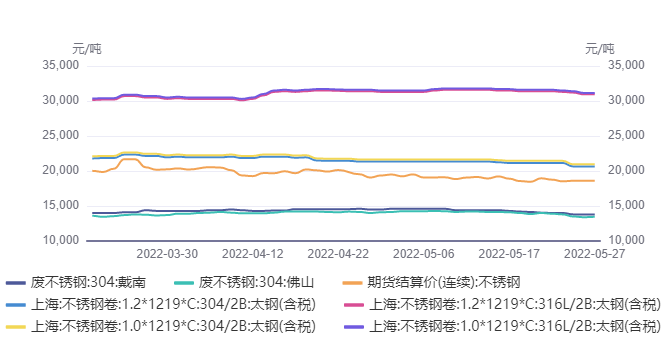

镍、不锈钢:沪镍主力期货合约在周三下跌2.15%至21.2万元每吨,不锈钢下跌0.3%至18330元每吨。从镍需求层面上看,不锈钢产量或在第三季度出现负反馈,主要是因为其下游地产的低迷。同时,随着印尼下半年镍铁产能的继续释放,不锈钢镍元素继续向废钢和镍铁转移,精炼镍的需求更加降低;新能源领域的增速或因整个大消费疲弱而放缓。从镍的供给层面上看,镍元素会受到印尼镍铁产能增加而增加,高冰镍转化镍盐及精炼镍的产能建设周期相对较低,在下半年也有部分会释放。综上所述,供给增加,需求存在隐患,镍价或将在第三季度发生反转,投资者可以提前关注,做好布局准备。

废不锈钢价格对比图:

有色相关:

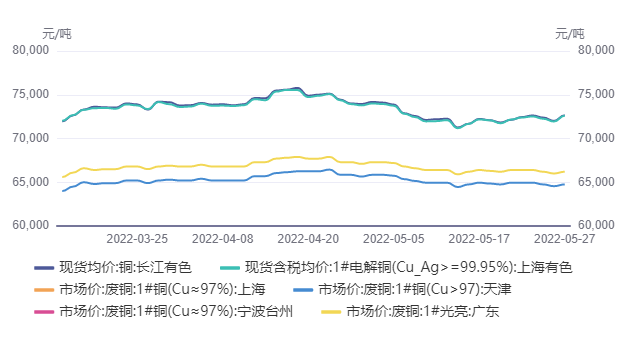

铜:沪铜主力期货合约在周三下跌0.69%至71600元每吨,现货端涨跌紧跟期货端,基差稳定在285元每吨。宏观方面没有太大变化,投资者等待6月初公布的一系列数据以及6月美联储的利率决议,市场认为加息50个基点已是板上钉钉的事。上海复工复产对铜价或有一定的拉动作用,影响较小。基本面,据悉,当地时间周二秘鲁警方与多个社区在大型露天铜矿项目Las Bambas矿场发生冲突,现场有部分居民受伤送医。截止目前,Las bambas铜矿抗议活动自4月14日起已逾50天,Las bambas自4月20日起已停产逾43天,影响约9000名MMG工人正常工作及约4亿美元的出口损失和超过2.2亿索尔(约6000万美元)的收入。策略上,中长期考虑到全球收紧的货币政策和GDP增速放缓仍然偏空,建议做空远月合约,中长期目标6.8万元每吨。

4小时

废铜价格对比图:

铝:沪铝周三收于20280,跌幅2.48%,周三有色板块整体偏弱,中金仓库仓单重复质押事件的持续发酵也使得沪铝成为板块内表现最差品种。宏观层面,受益于上海等地复工复产,PMI边际好转,未来仍需关注政策暖风落地后,数据层面的验证。当前市场依旧缺乏信心,经济复苏的速度与进度将直接影响市场情绪修复的程度和有色整体可以反弹的高度。基本面看,当前市场交易重心仍在需求方面。复工复产以来下游开工率回升,但暂未看到需求端爆发式修复,仍不及五一前水平,更不及往年同期。未来建议关注政策补贴以及下游复工对汽车板块需求的实际拉动作用,以及多地楼市松绑后地产板块是否还会持续低迷。库存方面,国内社库去化节奏逐渐恢复健康,铝锭铝棒出库量回归近年较高水平。复质押事件或将减弱现货贸易积极性,但预计影响较为短期,市场并不会一直交易该事件。策略:预计本周运行区间在20200-21300,多单谨慎持有,长期看可在21500上方尝试布局空单。

声明:本文内容不构成操作建议,意图在于分享,内容仅供参考。部分内容来源于网络,如有侵权,请联系删除。