8月07日 周初看法

黑色相关:

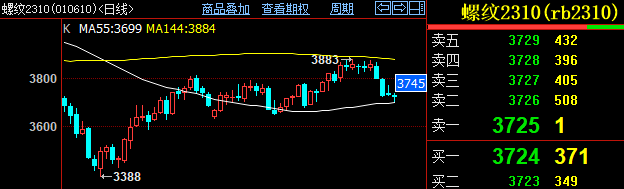

钢:当前钢材市场供需双弱,供应受到平控限产政策压制,需求也受到淡季天气影响表现较差,但在政治局会议之后各部门利好政策频出,市场对后期钢材需求预期依然向好,且国内钢价回落后,出口空间也有所改善,叠加近日盘面钢材移仓换月加速,预计本周钢价走势偏震荡运行,波动可能较大。

1. 供给:上周五大材产量继续小幅减少,但短流程建材产量略有回升,虽然多地平控政策暂未正式落实,但在平控限产预期下,后期钢材供应依然趋减。

2. 需求:因南方台风北方降雨洪水等影响,上周全国建材成交明显下滑。除沥青出货量略增外,近期水泥直供、出库量及混凝土发运量也都有小幅下降,而地产高频数据显示土地成交及商品房销售面积也明显回落,整体钢材需求表现较差。不过受益于zzj会议之后各部门利好政策频出,市场对后期钢材需求预期依然向好。此外,尽管近日欧美钢价也有回落,但是随着国内价格下跌,近期钢材出口空间趋增。

3. 库存:五大品种钢材总库存有所增长,库销比明显上升,厂库及社库均有增加。

4. 利润:上周钢厂盈利率略增,但长短流程即期利润均有小幅回落,成材盘面利润也有所收窄,热卷利润仍相对好于螺纹。

铁矿石:短期铁矿基本面变动不大,供应依然偏稳,需求也保持高位,虽然近日市场多有平控传闻,但暂未见正式落地实施,钢厂在盈利尚可的情况下,高炉仍有部分复产,对现货需求也有支撑。不过,随着上周铁矿完成移仓换月,平控减产的预期对01合约需求有较大的压制,预计本周矿价可能延续震荡偏弱运行。

1. 供给:全球铁矿发运继续回升,澳巴及非主流发运均有增长,但因台风天气影响,近日国内到港明显回落,不过国内矿产量仍保持增势,短期铁矿供应依然偏稳。

2. 需求:在当前平控政策暂未落实且钢厂利润尚可情况下,近日高炉复产增多,上周日均铁水产量微增0.29万吨至240.98万吨,钢厂盈利率也微增至64.94%,短期钢厂平控减产的意愿不强,铁水仍保持在高位。

3. 库存:尽管日均疏港下降至300万吨左右,但受台风天气影响,近日到港有明显减量,上周港口铁矿库存减少161.6万吨至1.229亿吨水平。钢厂进口矿库存也小幅下降16.65万吨至8328万吨,但小样本钢厂进口矿平均库存可用天数仍维持在15天。

4. 利润:国内进口矿落地利润持续扩大,远期美元货成交仍相对好于港口现货成交。

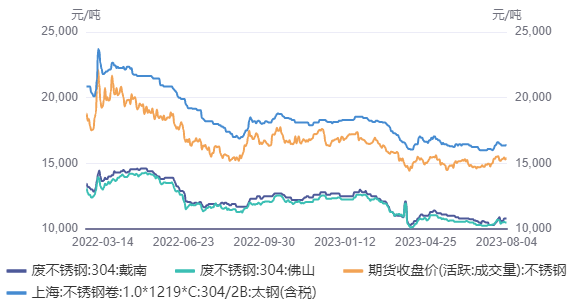

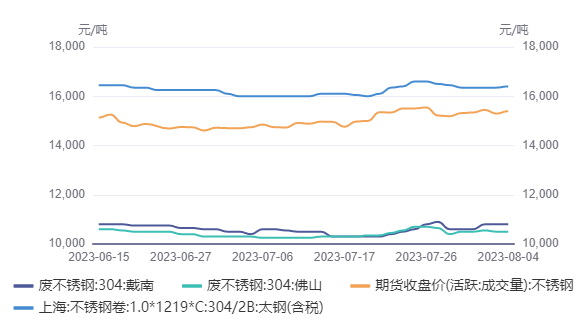

镍、不锈钢:长期,镍供强需弱的主逻辑不变,随新增产能释放镍价长期趋势向下,不锈钢跟随;短期,宏观情绪带动镍和不锈钢上行,政治局会议之后政策及措施进一步抬高市场预期,后市近期市场情绪预计缓慢降温,更多关注政策落地和强预期的验证,硫酸镍价格近两周小幅走弱至成本线,需等待新能源政策对消费的刺激实际带动三元需求好转,目前镍价距离下方电积镍成本支撑有下跌空间,电解镍低库存下镍价高弹性仍存,不锈钢受7月政治局市场情绪提振明显,地产等消费政策对不锈钢需求预期有所改善,宏观情绪转淡后镍和不锈钢回归基本面后预计震荡偏弱运行,钢厂和镍铁厂的利润博弈仍在继续。

废不锈钢价格对比图:

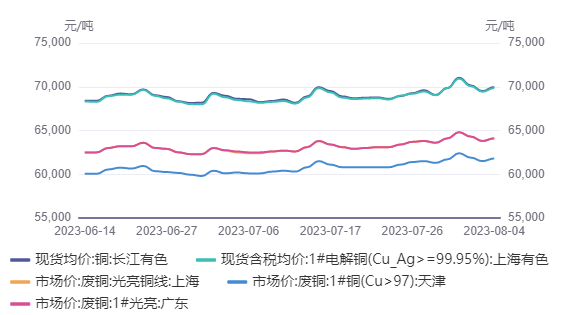

铜:随着我国政治局会议和美联储7月末利率决议的落下帷幕,宏观风险事件对铜价的影响降低,基本面或将成为未来1-2周的主导因素。从近期的进本面来看,有以下几点需要注意:1. 上期所库存进一步去库,相对库存水平降低至近5年季节性低点。同时,5万余吨的绝对库存水平也非常低;2. 供给端Codelco降低今年铜产量预估,减少约10万吨,影响相对较大;3. 地产板块在8月有望发力。在政治局会议的吹风下,地产板块保交楼政策有望延续,竣工端继续向好;4. 白色家电板块重心逐步从内销转向出口。地产竣工虽好,但是地产销售情况仍然严峻,这就导致白色家电内销或存在一定压力,出口则成为关键。同时,随着天气逐渐转冷,空调内销或出现季节性走低。

、

声明:本文内容不构成操作建议,意图在于分享,内容仅供参考。部分内容来源于网络,如有侵权,请联系删除。